捐赠免税政策

(1)2007 年 3 月 16 日第十届全国人民代表大会第五次 会议通过的《中华人民共和国企业所得税法》第二章第九条规定: 自 2008 年 1 月 1 日起,企业发生的公益性捐赠支出,在年度 利润总额 12%以内的部分,准予在计算应纳税所得额时扣除。

2017 年 2 月 24 日第十二届全国人民代表大会常务委员会 第二十六次会议决定对《中华人民共和国企业所得税法》第九条 修改为:企业发生的公益性捐赠支出,在年度利润总额 12%以内 的部分,准予在计算应纳税所得额时扣除;超过年度利润总额 12% 的部分,准予结转以后三年内在计算应纳税所得额时扣除。

据财税〔2018〕15 号《关于公益性捐赠支出企业所得税税前 结转扣除有关政策的通知》文件,企业通过公益性社会组织或者 县级(含县级)以上人民政府及其组成部门和直属机构,用于慈 善活动、公益事业的捐赠支出,在年度利润总额 12%以内的部分, 准予在计算应纳税所得额时扣除;超过年度利润总额 12%的部分, 准予结转以后三年内在计算应纳税所得额时扣除。

(2)根据《中华人民共和国个人所得税法》及其实施条例 的有关规定,对个人用于公益救济性的捐赠,在申报应纳税所得 额 30%以内的部分,准予在计算个人所得税时实行税前扣除。

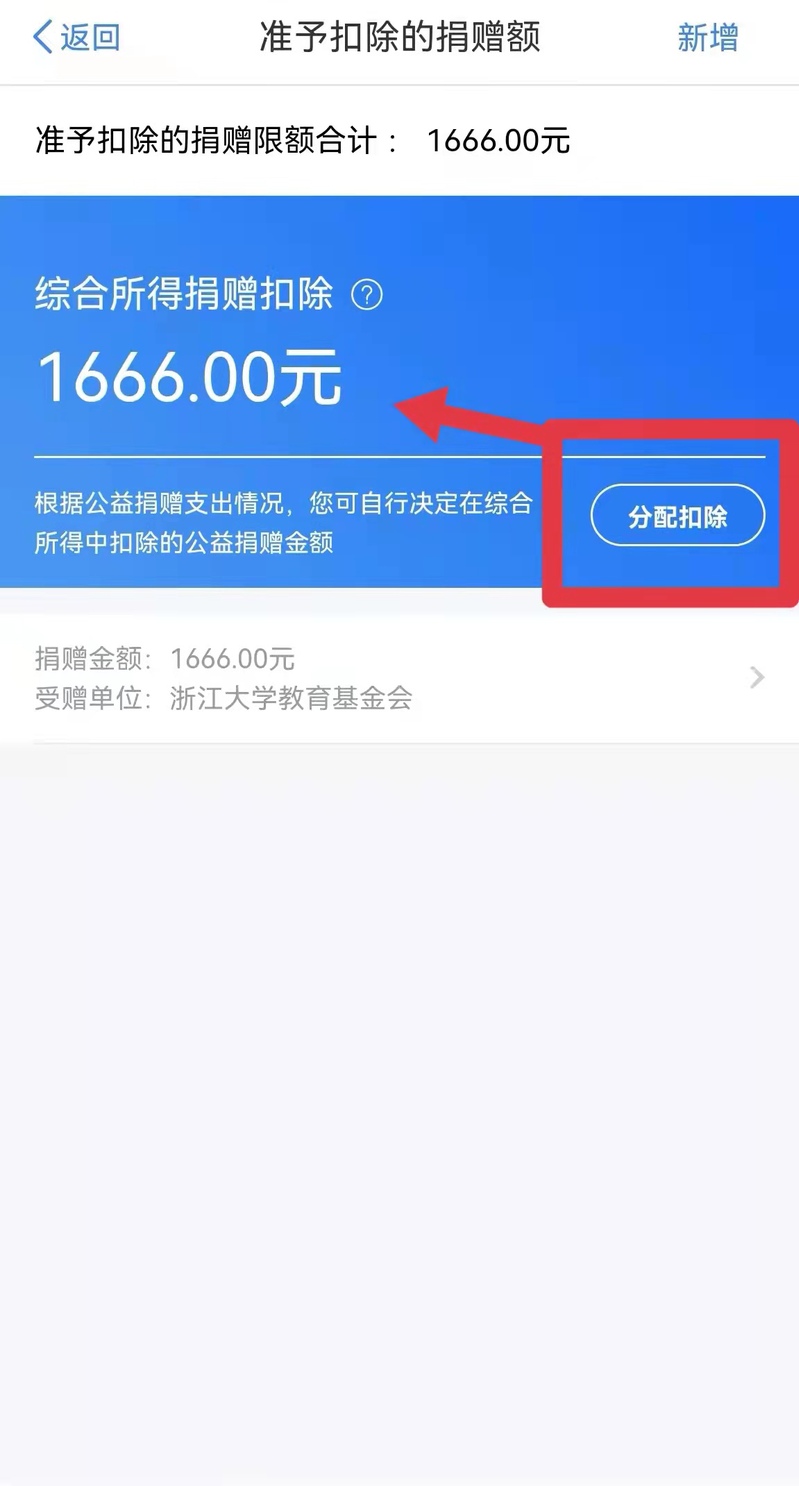

根据《关于公益慈善事业捐赠个人所得税政策的公告》(财 政部税务总局公告 2019 年第 99 号),个人通过中华人民共和 国境内公益性社会组织、县级以上人民政府及其部门等国家机关, 向教育、扶贫、济困等公益慈善事业的捐赠,发生的公益捐赠支 出,可以按照个人所得税法有关规定在计算应纳税所得额时扣除。 居民个人发生的公益捐赠支出,在综合所得、经营所得中扣除的, 扣除限额分别为当年综合所得、当年经营所得应纳税所得额的百 分之三十;在分类所得中扣除的,扣除限额为当月分类所得应纳 税所得额的百分之三十。非居民个人发生的公益捐赠支出,未超 过其在公益捐赠支出发生的当月应纳税所得额百分之三十的部 分,可以从其应纳税所得额中扣除;扣除不完的公益捐赠支出, 可以在经营所得中继续扣除。

我要捐赠流程、个人/单位免税实例解析请点击查询:

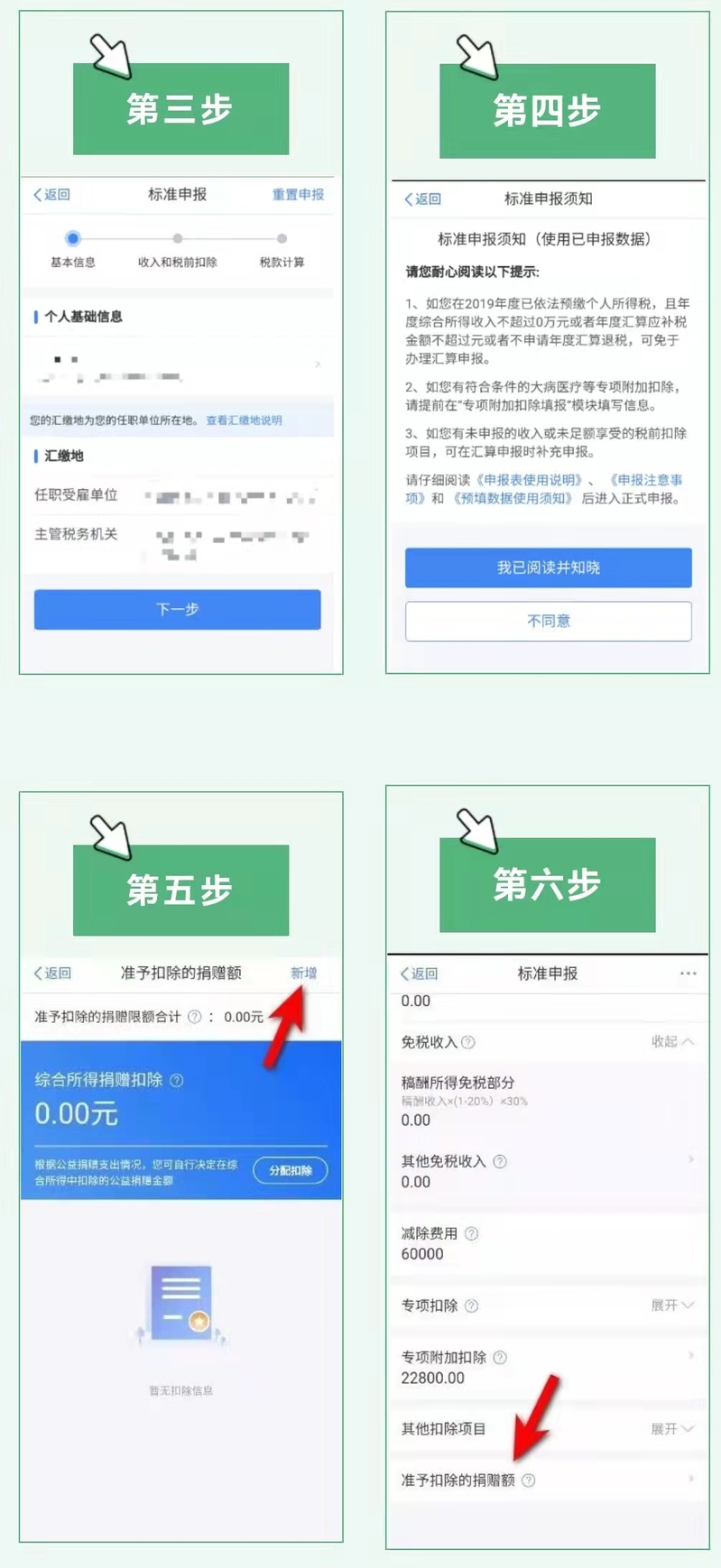

2022年实施的捐赠,可在2023年开放的2022年度汇算中进行免税申报

2、嘀!您的公益性捐赠抵扣个税了吗(20230310浙江大学教育基金会)发布https://mp.weixin.qq.com/s/kkrNCOajMuUuRL4w-JRg1Q